Modelo 303: liquidación periódica de IVA

¿Qué es el modelo 303?

Aquellos sujetos pasivo de IVA, autónomos y empresas, están obligados a hacer uso de este modelo para autoliquidar ante Hacienda el resultado según las cuotas de IVA soportadas y repercutidas debidamente compensadas entre si durante el período de actividad al que se refiera la autoliquidación.

Al ser el IVA un impuesto indirecto que grava el consumo, la finalidad perseguida es que resulte neutral para la empresa o profesional, de tal manera que, salvo excepciones, sea posible la deducción de aquellas cutas de IVA soportadas, siendo, por tanto, el consumidor final quien realmente soporte este impuesto.

Por lo que respecta al IVA devengado, el sujeto pasivo actuaría como un recaudador al recibir el importe de las cuotas de IVA repercutidas en sus facturas e ingresarlas, previa compensación con las cuotas de IVA que éste haya soportado, ante Hacienda.

¿Quién está obligado a presentarlo?

Aquellos sujetos pasivos cuya actividad no se encuentre exenta de IVA, cuyo período de liquidación coincida con el trimestre natural, incluidas las personas o entidades que apliquen el Régimen especial simplificado, o con el mes natural.

Por tanto, desde el 1er trimestre del ejercicio 2014, aquellos sujetos pasivo que vienen tributando en Régimen simplificado y venían empleando alguno de los modelos 310, 311, 370 y 371, han sido suprimidos, debiendo utilizarse el modelo 303.

A partir del ejercicio 2014, se excluye de la obligación de presentar la declaración-resumen anual del Impuesto sobre el Valor Añadido (Modelo 390) a aquellos sujetos pasivos del Impuesto obligados a la presentación de autoliquidaciones periódicas, con periodo de liquidación trimestral que tributando solo en territorio común realicen exclusivamente las actividades siguientes:

- Actividades que tributen en régimen simplificado del Impuesto sobre el Valor Añadido, y/o

- Actividad de arrendamiento de bienes inmuebles urbanos.

¿Cuándo hay que presentarlo?

- Autoliquidaciones con período de liquidación trimestral:

- Del 1 al 20 del mes siguiente al período de liquidación (abril, julio, octubre).

- La autoliquidación del cuarto trimestre se presentará del 1 al 30 de enero. Junto con la autoliquidación del cuarto trimestre ha de presentarse también el resumen anual modelo 390.

- Autoliquidaciones mensuales:

- Del 1 al 20 del mes siguiente al período de liquidación.

- La autoliquidación correspondiente al mes de diciembre se presentará del 1 al 30 de enero, junto con la declaración-resumen anual modelo 390.

Modos de presentación

Se habilitan los siguientes modos de presentación:

- Por internet, mediante certificado electrónico debidamente reconocido o DNI-e. Este método de presentación será obligatorio para aquellos sujetos pasivos:

- Inscritos en el Registro de devolución mensual.

- Que tengan la condición de gran empresa o estén adscritos a la Delegación Central de Grandes Contribuyentes.

- Que tengan forma jurídica de sociedad anónima o sociedad de responsabilidad limitada.

- Personas físicas no obligadas a utilizar certificado electrónico, podrán presentar sus declaraciones mediante:

- La utilización de la Cl@ve PIN o;

- La presentación del formulario del modelo 303 impreso, generado mediante la utilización del servicio de impresión ubicado en la Sede Electrónica de la AEAT.

- Entidades no obligadas a utilizar certificado electrónico, mediante la presentación del formulario del modelo 303 impreso, generado mediante la utilización del servicio de impresión ubicado en la Sede Electrónica de la AEAT.

Desde el 1er trimestre 2014 desparece la posibilidad para todo obligado tributario de presentar el modelo 303 mediante el papel preimpreso para rellenar y cumplimentar a mano.

Posibles resultados a declarar

- A ingresar: cuando se haya devengado más IVA que el soportado, el resultado será positivo y deberá efectuarse un ingreso.

- Con solicitud de devolución: cuando el IVA soportado o pendiente de compensación sea mayor que el devengado el resultado de la liquidación será negativo y podrá solicitar su devolución.

Las declaraciones con solicitud devolución sólo podrán presentarse en el último período de liquidación del ejercicio (mensual o trimestral), salvo que el declarante sea un sujeto pasivo inscrito en el Registro de devolución mensual. - A compensar: esto ocurrirá cuando el resultado de la liquidación sea negativo y no se solicita su devolución.

- Resultado cero: ocurre cuando la diferencia entre las cuotas devengadas y las soportadas o pendientes de compensación sea 0.

- Sin actividad: deberá declarase sin actividad cuando no se hayan devengado ni soportado cuotas durante el período declarado.

¿Cómo se cumplimenta?

Las distintas partes en las que se estructura este modelo son las siguientes:

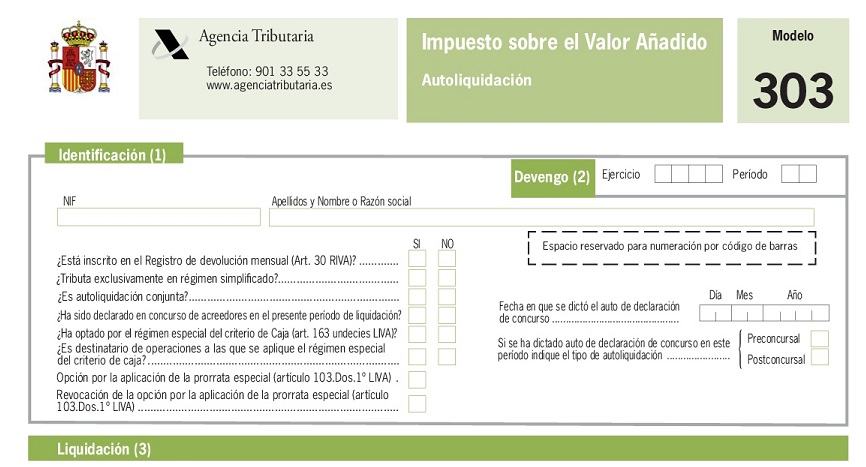

IDENTIFICACIÓN

Aquí se han de consignar los datos identificativos del sujeto pasivo y, en su caso, indicar si concurre alguna de las siguientes situaciones:

- Si está inscrito en el Registro de devolución mensual.

- Si tributa exclusivamente en régimen simplificado.

- Si se trata de una autoliquidación conjunta (artículo 71.6 del RIVA)

- Si ha sido declarado en concurso de acreedores en el período al que corresponde la autoliquidación, en cuyo caso deberá:

- o consignar la fecha dentro del periodo de liquidación en que se dictó el auto de declaración de concurso (día, mes y año)

- o consignar si la autoliquidación incluye los hechos imponibles producidos en el propio período de liquidación con anterioridad a la declaración de concurso (preconcursal) o si incluye los hechos imponibles posteriores (postconcursal).

- Si ha optado por el régimen especial del criterio de Caja (art. 163 undecies LIVA) o es destinatario de operaciones a las que se aplique el citado régimen especial, deberá marcar las casillas correspondientes.

- Si el sujeto pasivo opta por la aplicación de la prorrata especial de acuerdo con lo previsto en el artículo 103.Dos.1º de la LIVA deberá marcar la casilla correspondiente. Asimismo, también deberá marcar la casilla correspondiente cuando opte por la revocación de la aplicación de la prorrata especial de acuerdo con lo previsto en el artículo 103.Dos.1º de la LIVA.

DEVENGO

En este apartado se señala el año al que corresponde el período mensual o trimestral por el que efectúa la declaración.

LIQUIDACIÓN

Se diferencia según régimen de IVA aplicado. En concreto, por lo que respecta al régimen general, las pautas a seguir son:

IVA Devengado

- Se harán constar las bases imponibles gravadas y en su caso el tipo aplicable y las cuotas resultantes.

- Se harán constar las bases imponibles gravadas correspondientes a las adquisiciones intracomunitarias de bienes y servicios realizadas en el período de liquidación, y la cuota resultante.

- Se consignarán las bases imponibles y de las cuotas devengadas en el periodo de liquidación por inversión del sujeto pasivo derivadas de operaciones distintas de las operaciones intracomunitarias

- Se hará constar con el signo que corresponda la modificación de bases imponibles y cuotas de operaciones

- En el caso de efectuar ventas en régimen de viajeros, minorará en la declaración las bases imponibles y cuotas que correspondan a las devoluciones por este régimen efectuadas en el período de liquidación.

- En el espacio reservado al recargo de equivalencia se harán constar las bases imponibles gravadas, el tipo aplicable y la cuota resultante.

- Se hará constar con el signo que corresponda la modificación de bases imponibles y recargo de equivalencia

IVA Deducible

En el caso de que se realicen operaciones exentas sin derecho a deducción, deberá aplicar la regla de prorrata a las cuotas soportadas. En cualquier caso, las bases figurarán sin prorratear.

- Se harán constar las bases imponibles y el importe de las cuotas soportadas deducibles, después de aplicar, en su caso, la regla de prorrata, distinguiendo si se trata de operaciones corrientes u operaciones con bienes de inversión.

- Se harán constar el importe de la base imponible y de las cuotas deducibles rectificadas, regularizadas en las autoliquidaciones del ejercicio. No se incluirán aquellas rectificaciones que hayan sido regularizadas en autoliquidaciones de periodos anteriores. Si el resultado de la rectificación implica una minoración de las deducciones, se consignará con signo negativo.

- Se hará constar el importe de las compensaciones satisfechas a sujetos pasivos acogidos al Régimen especial de la agricultura, ganadería y pesca, después de aplicar, en su caso, la regla de prorrata.

- Se hará constar el resultado de la regularización de las deducciones por bienes de inversión, incluyéndose, en su caso, la regularización de deducciones anteriores al inicio de la actividad. Si el resultado de la regularización implica una minoración de las deducciones, se consignará con signo negativo.

- Se hará constar el resultado de la regularización de las deducciones provisionales practicadas durante el ejercicio como consecuencia de la aplicación del porcentaje definitivo de prorrata que corresponda. Se cumplimentará únicamente en el 4T o mes 12, o en los supuestos de cese de actividad.

INFORMACIÓN ADICIONAL

En su caso, se hará constar una serie de información relacionada con las siguientes operaciones:

- Entregas intracomunitarias de bienes y servicios:

- Exportaciones y operaciones asimiladas:

- Operaciones no sujetas y con inversión del sujeto pasivo que originan el derecho a deducción:

- Las entregas de oro a las que sea de aplicación la regla contenida en el artículo 84, apartado Uno, número 2º, letra b) de la Ley y las entregas de oro de inversión a que se refiere el artículo 140 de la misma Ley.

- Las entregas no sujetas de bienes destinados a otros Estados miembros de la Unión Europea en virtud de lo dispuesto en el artículo 68, apartado cuatro de la Ley.

- Las operaciones a que se refiere al artículo 84. uno. 2º c), d), e), f) y g) de la Ley.

- Cualquier otra entrega de bienes y prestación de servicios no sujeta por aplicación de las reglas de localización.

- Además, también se prevén unas casillas para cumplimentar exclusivamente para aquellos sujetos pasivos acogidos al régimen especial de criterio de caja y para aquéllos que sean destinatarios de operaciones afectadas por el mismo.

- Incluir una serie de datos estadísticos y operaciones realizadas.

RESULTADO

Se ha de tener en cuenta:

- Las cuotas pendientes de compensación de períodos anteriores, haciéndose el resultado atribuible antes de practicar la compensación de cuotas de periodos anteriores.

- A deducir: Exclusivamente en el supuesto de declaración complementaria se hará constar el resultado de la última declaración presentada por este mismo concepto, correspondiente al mismo ejercicio y período, pero exclusivamente si en la declaración anterior se ha realizado un ingreso o se ha percibido la devolución correspondiente a la misma.

- El Resultado de la liquidación puede resultar:

- A compensar: Si el resultado es negativo podrá consignar el importe a compensar.

- Sin actividad: Si no se han devengado ni soportado cuotas durante el período a que se refiere la presente declaración marque con una “X” esta casilla.

- A devolver: Si el resultado de la autoliquidación es negativo podrá solicitar la devolución del saldo a su favor, y hará constar el Código Internacional de Cuenta Bancaria (IBAN), Banco o Caja y oficina donde desea le sea abonada la devolución, así como el importe de la misma.

- A ingresar: Si su liquidación arrojase saldo positivo cumplimente la casilla con el importe del ingreso. Si efectúa el ingreso mediante adeudo en cuenta cumplimente el Código Internacional de Cuenta Bancaria (IBAN), de adeudo.

COMPLEMENTARIA

Se marcará con una “X” en la casilla indicada al efecto cuando esta declaración sea complementaria de otra u otras autoliquidaciones presentadas anteriormente por el mismo concepto y correspondientes al mismo ejercicio y período.

Únicamente procederá la presentación de autoliquidación complementaria cuando ésta tenga por objeto regularizar errores u omisiones de otra declaración anterior que hubieran dado lugar a un resultado inferior al debido.

Enlaces de interés: