Modelo 130: pago fraccionado a cuenta del IRPF

Están obligados a presentar el modelo 130, salvo excepciones, todas las personas físicas que desarrollan actividades económicas.

¿Qué es el modelo 130?

Es una declaración para liquidar el pago fraccionado a cuenta del IRPF por aquellas personas físicas que desarrollen actividades económicas en régimen de estimación directa, normal o simplificada.

¿Quiénes están obligados a presentarlos?

Están obligados a presentar el modelo 130 todas las personas físicas que desarrollan actividades económicas en régimen de estimación directa, normal o simplificada, con la excepción de aquellos profesionales que, en al menos el 70% de sus ingresos procedentes de su actividad, hubieran estado sujetas a retención o ingreso en cuenta.

También deberán presentar este modelo, con las excepciones que se establecen en la normativa vigente, las personas físicas que realicen actividades agrícolas, ganaderas, forestales y pesqueras en estimación directa.

Plazos de presentación

El modelo 130 se presenta de forma trimestral, en los siguientes plazos:

- Primer trimestre: del 1 al 20 de abril, ambos inclusive.

- Segundo trimestre: del 1 al 20 de julio, ambos inclusive.

- Tercer trimestre: del 1 al 20 de octubre, ambos inclusive.

- Cuarto trimestre: del 1 al 30 de enero, ambos inclusive.

Procedimiento de presentación

Existen dos formas de presentación:

- Presentación electrónica a través de la web de la Agencia Tributaria

- Presentación en papel del modelo generado por la aplicación que la propia Agencia Tributaria pone a disposición en su web y que permite la creación del modelo en formato pdf y su impresión.

Ambas opciones requieren el acceso al modelo 130 en la sede electrónica de la AEAT.

¿Cómo se cumplimenta?

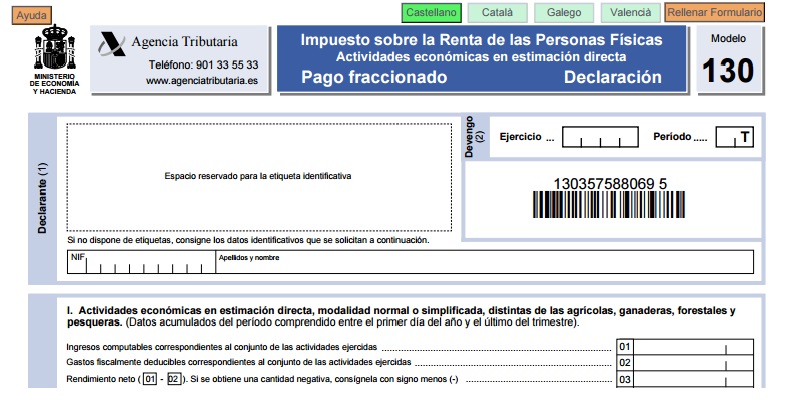

Declarante (1)

Debe rellenarse el NIF, nombre y apellidos del declarante.

Devengo (2)

Hay que detallar el ejercicio al que corresponde la declaración y el periodo trimestral.

Liquidación (3)

I. Rendimientos de actividades económicas en estimación directa normal o simplificada, distintas de agrícolas, pesqueras, ganaderas y forestales.

El rendimiento neto (casilla 03) es la diferencia entre ingresos del conjunto de actividades ejercidas (casilla 01) y gastos fiscalmente deducibles (casilla 02).

Hay que declarar el rendimiento neto, o beneficio del ejercicio acumulado hasta el momento de su realización, por lo tanto es acumulativo durante los trimestres del ejercicio. Es decir, en los trimestres 2º, 3º y 4º hay que incluir la suma de los importes de los modelos 130 anteriores que hayamos satisfecho (casilla 05). Y también habrá que incluir los importes de las retenciones que hayamos sufrido durante el ejercicio (casilla 06).

Estos dos importes (casillas 05 y 06) se restan al 20% que obtuvimos sobre el resultado neto positivo del ejercicio (casilla 04) y ese es el importe definitivo del pago fraccionado previo correspondiente a esta modalidad (casilla 07)

II. Actividades agrícolas, ganaderas o pesqueras en estimación directa normal o simplificada.

En este tipo de actividades económicas el porcentaje a restar es de un 2% (casilla 09), pero no del beneficio acumulado, sino sobre todos los ingresos de la actividad, incluidas ayudas y subvenciones, excepto las recibidas para inversiones y las indemnizaciones (casilla 08). De la cantidad resultante se deducirán las retenciones y los ingresos a cuenta correspondientes al trimestre (casilla 10). Finalmente, en la casilla 11, obtendremos el resultado del pago fraccionado por esta modalidad (la diferencia de las casillas 09 y 10).

III. Total Liquidación

La casilla 12, es la suma de los importes de las casillas 07 y 11, tanto positivos como negativos. Si la suma da un resultado negativo se pondrá el valor cero.

En la casilla 13, si en el ejercicio anterior el rendimiento neto (beneficio) de la actividad fue inferior a 12.000 € se recogerá una reducción, cuyo importe depende del beneficio del año anterior según el siguiente desglose:

- Inferior a 9,000 €, reducción de 100 €.

- Entre 9,000 € y 10,000 €, reducción de 75 €.

- Entre 10,000 € y 11,000 €, reducción de 50 €.

- Entre 11,000 € y 12,000 €, reducción de 25 €.

Este rendimiento neto de ejercicio anterior corresponde al declarado antes de aplicar las reducciones.

En el caso de que este ejercicio sea el primero de la actividad se considera que el rendimiento neto del año anterior fue cero.

En la casilla 14, se consignará la diferencia entre las casillas 12 y 13. Si el resultado es negativo se pone con signo menos.

En la casilla 15 se recogerán los resultados negativos de trimestres anteriores, si los hubiere. Si en la casilla 14 anterior se hubiera obtenido una cantidad positiva, se hará constar en la casilla 15 el importe de los resultados negativos que, en su caso, se hubieran obtenido de cualquiera de las autoliquidaciones anteriores del mismo ejercicio y que no hubieran sido deducidos anteriormente, teniendo en cuenta que en ningún caso podrá ser superior al importe consignado en la casilla 14.

Si el declarante está haciendo pagos de préstamos para la adquisición o rehabilitación de su vivienda habitual, adquirida antes de 01-01-2013, tendrá derecho a las siguientes deducciones, que se consignarán en la casilla 16:

- Para actividades económicas en estimación directa normal o simplificada: 2% del rendimiento neto (2% de la casilla 3), con un máximo de 660,14 € al trimestre.

- Para actividades agrícolas, forestales y pesqueras en estimación directa normal o simplificada: 2% del rendimiento neto (2% de la casilla 8) , con un máximo 660,14 € anuales.

En la casilla 17 se consignará el resultado de restar las casillas 14, 15 y 16. Si el resultado es negativo se pone con signo menos.

La casilla 18 solo se rellena en caso de autoliquidación complementaria, consignándose en esta casilla el resultado a ingresar de las autoliquidaciones, modelo 130, presentadas anteriormente por el mismo ejercicio y período.

En la casilla 19 figurará el resultado final de la declaración, que será el resultado de restar los importes de las casillas 17 y 18. Si el resultado fuese negativo, podrá deducirse en cualquiera de los siguientes pagos fraccionados del mismo ejercicio cuyo importe positivo lo permita y con el límite máximo de dicho importe.

Resultados del modelo 130 (4 a 7)

Dependiendo del signo de la casilla 19 el resultado de la declaración será:

- A Ingresar (4): si el resultado es positivo se debe reflejar el importe en la casilla “I” y la forma de pago: en efectivo, adeudo en cuenta o domiciliación bancaria. Se debe detallar el código IBAN en los dos últimos casos.

- A devolver (5): si el resultado es negativo, se marcará esta opción en cualquiera de los tres primeros trimestre del año para deducirla en la siguiente del mismo ejercicio.

- Declaración Negativa (6): si el importe de la casilla 19 es cero, o si siendo negativa, se trata de la autoliquidación correspondiente al 4.º trimestre.

- Declaraciones Complementarias (7): estas declaraciones se realizan cuando se cometió algún error en una declaración ya presentada y cuyo importe deberemos modificar, cuando el resultado de la complementaria sea por importe mayor al de la incorrectamente realizada, especificándose el número de referencia del modelo al que está rectificando.

Firma (8)

Una vez cumplimentado, el modelo 130 deberá ser firmado por el contribuyente o por su representante.

Enlaces de interés