Modelo 390: Resumen anual de IVA

¿Qué es el modelo 390?

El modelo 390 consiste en una declaración en la que se contiene un resumen anual de las operaciones realizadas a lo largo del año natural relativas a la liquidación del IVA.

¿Quién está obligado a presentarlo?

Todos aquellos sujetos pasivos del IVA obligados a presentar el Modelo 303 de autoliquidación periódica del Impuesto, ya sea en la modalidad mensual o trimestral, salvo aquellos obligados a presentar autoliquidación trimestral (MOD 303) que tributando únicamente en territorio común realicen exclusivamente alguna de las actividades siguientes:

- Actividades que tributen en el Régimen especial simplificado del IVA.

- Actividad de arrendamiento de bienes inmuebles urbanos.

Y, además, se cumplimente debidamente la información adicional que se requiera a estos efectos en el modelo 303.

Por último, cabe reseñar que el hecho de causar baja en la actividad en el último trimestre de autoliquidación a declarar no exime de la obligación de presentar el resumen anual.

¿Cuándo hay que presentarlo?

El plazo para su presentación será el de los 30 primeros días naturales del mes de enero del año siguiente al que se refiere la declaración.

Si el último día de vencimiento resultare inhábil automáticamente se considerará aplazado al día hábil siguiente disponible.

Modos de presentación

Se habilitan los siguientes modos de presentación:

- Mediante certificado electrónico debidamente reconocido. Este método de presentación será obligatorio para aquellos sujetos pasivos:

- Inscritos en el Registro de devolución mensual

- Que tengan la condición de gran empresa o estén adscritos a la Delegación Central de Grandes Contribuyentes.

- Que tributen en Régimen especial del grupo de entidades.

- Que tengan forma jurídica de sociedad anónima o sociedad de responsabilidad limitada.

- Mediante el sistema Cl@ve PIN, que podrá ser utilizado por personas físicas no obligadas a la utilización de certificado electrónico según lo descrito anteriormente.

- Mediante el envío de SMS-Predeclaración, previsto para aquellos sujetos pasivos no obligados a la utilización de certificado electrónico, mediante el programa de ayuda, a través de la opción de predeclaración (sin certificado), que le permitirán generar la declaración mediante el servicio de impresión, y una vez obtenido el número de identificación de la misma presentarse mediante el envío de un SMS.

¿Cómo se cumplimenta?

Los apartados en los que se divide este modelo tributario son los siguientes:

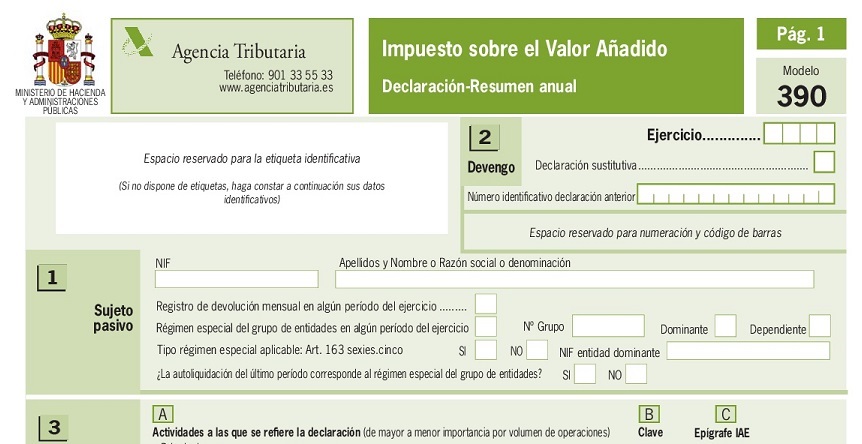

SUJETO PASIVO

Debe consignarse obligatoriamente el NIF y los Apellidos y Nombre o Razón Social o Denominación del sujeto pasivo.

Además, indicar si se encuentra en alguno de los siguientes supuestos:

- Registro de devolución mensual.

- Régimen especial de grupo de entidades.

- Si ha sido declarado en concurso de acreedores mediante auto judicial durante el ejercicio.

- Debe indicarse si se ha optado o no por el régimen especial del criterio de caja

- Debe indicarse si se ha sido o no destinatario de operaciones a las que se aplique el régimen especial del criterio de caja.

DEVENGO

Deberá consignar las cuatro cifras del año a que se refiere la declaración, así como indicar si se trata de una Declaración sustitutiva.

DATOS ESTADÍSTICOS

- Se describirá la actividad o actividades realizadas por el sujeto pasivo a la/s que se refiere la declaración, diferenciando como principal aquella actividad con un mayor volumen de operaciones en el ejercicio.

- Se consignará un código en función de la actividad realizada.

- Se hará constar el Epígrafe del Impuesto sobre Actividades Económicas, en su caso, de la actividad desarrollada.

- Deberá indicarse si el sujeto pasivo ha efectuado con alguna persona o entidad operaciones por las que tenga obligación de presentar la declaración anual de operaciones con terceras personas.

- Si está acogido al procedimiento de presentación conjunta de las autoliquidaciones periódicas del IVA, deberán consignarse los datos identificativos de la entidad que haya asumido la presentación de dichas declaraciones.

DATOS DEL REPRESENTANTE

- Representante: Si el sujeto pasivo actúa por medio de representante, deberá consignar los datos de identificación del mismo.

- Personas Jurídicas: En el caso de personas jurídicas es necesario cumplimentar los datos relativos a los representantes legales de la entidad.

OPERACIONES REALIZADAS EN RÉGIMEN GENERAL

Este aparado se divide y distingue entre:

IVA devengado

Se harán constar las bases imponibles gravadas a los tipos correspondientes y las cuotas resultantes en:

- Régimen ordinario.

- Operaciones intragrupo que apliquen este régimen especial.

- Régimen especial de criterio de caja.

- Régimen especial de bienes usados, objetos de arte, antigüedades y objetos de colección.

- Régimen especial de agencias de viaje.

- Recargo de equivalencia.

También se incluirán en sus casillas correspondientes el IVA devengados como consecuencia de operaciones intracomunitarias en las que opera la inversión del sujeto pasivo, así como el IVA devengado en otras operaciones en las que resulte aplicable la inversión del sujeto pasivo.

Modificación de bases y cuotas:

- De operaciones gravadas a tipos diferentes a los vigentes en el período objeto de esta declaración, por haber quedado dichas operaciones total o parcialmente sin efecto o por haberse alterado el precio de las mismas después de que se hayan efectuado.

- Se hará constar con el signo que corresponda la modificación de bases imponibles y cuotas de operaciones intragrupo.

- Por auto de declaración de concurso de acreedores.

- Finalmente se consignará la suma total de bases y de cuotas en todos los regímenes, modificadas, en su caso.

IVA soportado

Se diferencia ente cuotas de IVA soportadas en:

- Operaciones interiores corrientes:

- Bienes y servicios corrientes.

- Operaciones intragrupo con bienes y servicios corrientes.

- Operaciones interiores de bienes de inversión:

- En operaciones corrientes.

- En operaciones intragrupo.

- Importaciones y adquisiciones intracomunitarias de bienes y servicios, nuevamente se consignan separadamente las operaciones intragrupo y se diferencia entre adquisiciones de bienes, bienes de inversión y de servicios.

- Compensaciones en régimen especial de la agricultura, ganadería y pesca: Se hará constar el importe de las compras de productos y servicios que originan el pago de las compensaciones que sean deducibles.

- Rectificación de las deducciones: Se hará constar el importe de la base imponible y de las cuotas deducibles rectificadas, tanto operaciones corrientes como intragrupo, regularizadas en las autoliquidaciones del ejercicio.

- Regularización de bienes de inversión: Se hará constar el resultado de la regularización de las deducciones por bienes de inversión realizadas en períodos anteriores, incluyéndose, en su caso, la regularización de deducciones anteriores al inicio de la actividad.

- Regularización por aplicación porcentaje definitivo de prorrata: Se hará constar el resultado de la regularización de las deducciones provisionales practicadas durante el ejercicio como consecuencia de la aplicación del porcentaje definitivo de prorrata que corresponda.

OPERACIONES REALIZADAS EN RÉGIMEN SIMPLIFICADO

Se diferencia entre:

Actividades en régimen simplificado (excepto agrícolas, ganaderas y forestales):

En este apartado se consignarán los módulos de las diferentes actividades y las cuotas anuales resultantes.

Los datos a consignar son los siguientes:

- Actividad.

- Nº de unidades de módulo.

- Importe.

- Cuota devengada por operaciones corrientes.

- Cuotas soportadas por operaciones corrientes.

- Índice corrector.

- Resultado.

- Porcentaje cuota mínima.

- Devolución cuotas soportadas otros países.

- Cuota mínima.

- Cuota derivada del régimen simplificado: será la mayor de entre el resultado o la resultante de sumar a la cuota mínima las devoluciones de cuotas soportadas en otros países.

Actividades agrícolas, ganaderas y forestales:

En este apartado se consignarán los datos referentes a las actividades agrícolas, ganaderas y forestales.

Los datos a consignar son los siguientes:

- Código de actividad.

- Volumen de ingresos.

- Índice de cuota devengada por operaciones corrientes.

- Cuota devengada por operaciones corrientes.

- Cuotas soportadas por operaciones corrientes.

- Cuota derivada del régimen simplificado.

IVA devengado

Aquí se consignará la suma de:

- Cuotas derivadas del régimen simplificado Actividades no agrícolas, ganaderas y forestales.

- Cuotas derivadas del régimen simplificado Actividades agrícolas, ganaderas y forestales.

- IVA devengado por adquisiciones intracomunitarias de bienes.

- IVA devengado por inversión del sujeto pasivo.

- IVA devengado por la entrega de activos fijos.

- Total cuota resultante.

IVA deducible

Aquí se incluye:

- IVA soportado en la adquisición de activos fijos.

- Regularización de bienes de inversión.

- Suma de deducciones.

- Resultado del régimen simplificado.

RESULTADO DE LA LIQUIDACIÓN ANUAL

Este apartado debe rellenarse sólo para sujetos pasivos que tributen exclusivamente a la Administración del Estado.

Aquí incluir:

- Suma de resultados: se consignará, con el signo que corresponda, la suma de Resultado régimen general y Resultado régimen simplificado.

- Compensación de cuotas del ejercicio anterior.

- Resultado de la liquidación.

TRIBUTACIÓN POR RAZÓN DEL TERRITORIO

Este apartado está reservado para aquellos sujetos pasivos que tributan a varias Administraciones, que tributen conjuntamente a la Administración del Estado y a alguna de las Diputaciones Forales del País Vasco o a la Comunidad Foral de Navarra.

Deben consultarse el Concierto Económico con la Comunidad Autónoma del País Vasco y el Convenio Económico del Estado con la Comunidad Foral de Navarra.

RESULTADO DE LAS LIQUIDACIONES

Aquí se incluye:

- Total resultados a ingresar en las autoliquidaciones de IVA del ejercicio.

- Total devoluciones mensuales de IVA solicitadas por sujetos pasivos inscritos en el Registro de devolución mensual.

- Total devoluciones solicitadas por cuotas soportadas en la adquisición de elementos de transporte.

- E indicar si la última autoliquidación del ejercicio presentada fue a ingresar o a compensar.

VOLUMEN DE OPERACIONES

En las casillas reservadas para esta sección debe consignarse el volumen de las operaciones de manera segmentado según tipo de operaciones:

- Operaciones en régimen general.

- Operaciones a las que habiéndoles aplicado el régimen especial del criterio de caja hubieran resultado devengadas conforme a la regla general de devengo.

- Entregas intracomunitarias exentas.

- Exportaciones y otras operaciones exentas con derecho a deducción.

- Operaciones exentas sin derecho a deducción.

- Operaciones no sujetas o con inversión del sujeto pasivo que originan el derecho a la deducción.

- Entregas de bienes objeto de instalación o montaje en otros Estados miembros.

- Operaciones en régimen simplificado.

- Operaciones en régimen especial de la agricultura, ganadería y pesca.

- Operaciones realizadas por sujetos pasivos acogidos al Régimen especial del recargo de equivalencia.

- Operaciones en régimen especial de bienes usados, objetos de arte, antigüedades y objetos de colección.

- Operaciones en régimen especial de agencias de viajes.

- Entregas de bienes inmuebles y operaciones financieras, no habituales.

- Entregas de bienes de inversión.

OPERACIONES ESPECÍFICAS

Aquí se consignará el importe total de las operaciones que se reseñan con independencia de que ya hayan sido incluidas en apartados anteriores:

- Adquisiciones interiores exentas.

- Adquisiciones intracomunitarias exentas.

- Importaciones exentas.

- Bases Imponibles del IVA soportado no deducible.

- Operaciones sujetas y no exentas que originan el derecho a la devolución mensual.

- Entregas interiores de bienes devengadas por inversión del sujeto pasivo como consecuencia de operaciones triangulares.

- Servicios localizados en el territorio de aplicación del impuesto por inversión del sujeto pasivo.

Además, exclusivamente para aquellos sujetos pasivos acogidos al régimen especial del criterio de caja y para aquellos que sean destinatarios de operaciones afectadas por el mismo:

- Importes de las entregas de bienes y prestaciones de servicios a las que habiéndoles sido aplicado el régimen especial del criterio de caja hubieran resultado devengadas conforme a la regla general de devengo.

- Importe de las adquisiciones de bienes y servicios a las que sea de aplicación o afecte el régimen especial del criterio de caja conforme a la regla general de devengo.

PRORRATAS

Este apartado lo cumplimentarán, exclusivamente, aquellos sujetos pasivos del Impuesto que apliquen la regla de prorrata por realizar operaciones con derecho a deducción y sin derecho a deducción simultáneamente.

Se harán constar para cada actividad los siguientes datos:

- Actividad.

- CNAE.

- Importe total de las operaciones.

- Importe de las operaciones con derecho a deducción.

- Tipo

- Porcentaje de prorrata.

ACTIVIDADES CON REGÍMENES DE DEDUCCIÓN DIFERENCIADOS

En el caso de que el sujeto pasivo realice actividades con regímenes de deducción diferenciados, debe desglosarse el apartado del IVA deducible para cada uno de los sectores diferenciados.

Para la cumplimentación de este apartado son aplicables las instrucciones dictadas en el apartado "Operaciones realizadas en régimen general. Deducciones", teniendo en cuenta que en este apartado no hay que desglosar las operaciones por tipos de gravamen.

Enlaces de interés: