Modelo 111: Retenciones practicadas a trabajadores, profesionales y empresarios

¿Qué es el modelo 111?

El modelo 111 es el modelo trimestral por el que las empresas, autónomos y demás obligados tributarios, declaran e ingresan las retenciones que han practicado durante el mes o trimestre a trabajadores, a profesionales o a empresarios.

Al final del ejercicio, coincidiendo con el último periodo se presenta un resumen anual de todas las retenciones del ejercicio, en el que se detallará la identidad de los perceptores: Resumen Anual Modelo 190.

¿Quiénes están obligados a presentarlos?

Están obligados a presentar el modelo 111 todas las personas y entidades obligadas a retener o ingresar a cuenta conforme a lo establecido en el artículo 74 del Reglamento del Impuesto que satisfagan o abonen rentas, dinerarias o en especie, sujetas a retención o a ingreso a cuenta correspondientes a alguna de las siguientes clases:

- Rendimientos del trabajo.

- Rendimientos que sean contraprestación de las siguientes actividades económicas.

- Actividades profesionales.

- Actividades agrícolas y ganaderas.

- Actividades forestales.

- Las actividades empresariales en estimación objetiva previstas en el artículo 95.6.2º del Reglamento del Impuesto.

- Rendimientos procedentes de la propiedad intelectual e industrial, de la prestación de asistencia técnica, del arrendamiento de bienes muebles, negocios o minas, del subarrendamiento sobre los bienes anteriores y de la cesión del derecho a la explotación del derecho de imagen, a los cuales se refiere el artículo 75.2.b) del Reglamento del Impuesto, cuando deriven de una actividad económica desarrollada por su perceptor.

- Premios por la participación en juegos, concursos, rifas o combinaciones aleatorias a que se refiere el artículo 75.2.c) del Reglamento del Impuesto.

- Ganancias patrimoniales consistentes en percepciones obtenidas por los vecinos como consecuencia de los aprovechamientos forestales en montes públicos.

- Contraprestaciones a que se refiere el artículo 92.8 de la Ley del Impuesto que sean consecuencia de cesiones de derechos de imagen a las que resulte de aplicación el régimen especial de imputación de rentas establecido en el citado artículo.

Plazos de presentación

- Autoliquidación trimestral: durante los veinte primeros días naturales de los meses de abril, julio, octubre y enero, por las retenciones e ingresos a cuenta que correspondan al trimestre natural inmediato anterior.

- Autoliquidación mensual (Grandes empresas y Administraciones públicas con presupuesto anual superior a 6 millones de euros): durante los veinte primeros días naturales del mes siguiente al período de autoliquidación mensual que corresponda.

Los vencimientos de plazo que coincidan con un sábado o día inhábil se considerarán trasladados al primer día hábil siguiente.

Procedimiento de presentación

- De forma electrónica a través de internet, según el tipo de obligado tributario:

- Mediante la utilización de firma electrónica avanzada o un sistema de identificación y autenticación.

- Mediante el sistema de firma con clave de acceso en un registro previo como usuario (Cl@vePIN).

- En papel impreso generado exclusivamente mediante la utilización del servicio de impresión desarrollado a estos efectos por la Agencia tributaria en su sede electrónica (cuando el obligado tributario no deba presentar la autoliquidación obligatoriamente utilizando firma electrónica avanzada o un sistema de identificación y autenticación mediante certificado electrónico).

¿Cómo se cumplimenta?

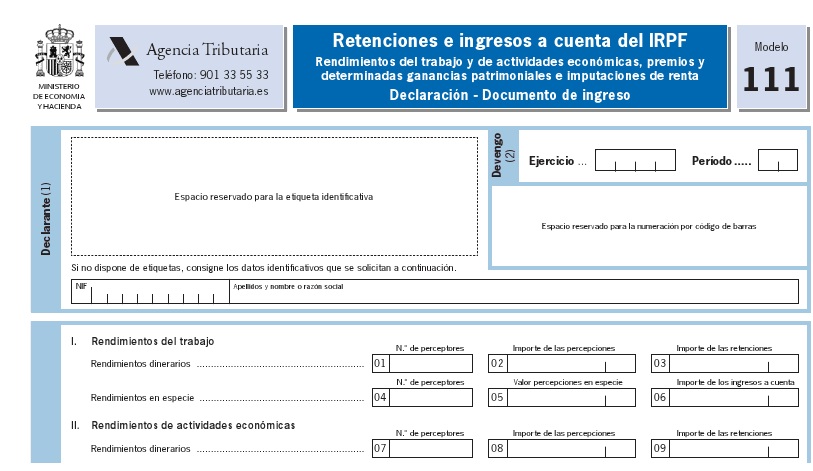

DATOS IDENTIFICATIVOS (1)

Hay que poner etiquetas identificativas. Si no se dispone de ellas, tendrás que rellenar los datos de identificación que se solicitan

DEVENGO (2)

En la casilla de ejercicio, el año al que corresponde la declaración.

En la casilla periodo: el período que corresponda, teniendo en cuenta si la liquidación es trimestral o mensual.

LIQUIDACIÓN (3)

Rendimientos del Trabajo

Se harán constar este tipo de rendimientos, separando los correspondientes a los rendimientos dinerarios y a los rendimientos satisfechos en especie.

En la casilla 01 – Hay que poner el número total de personas físicas a las que el declarante ha practicado una retención a cuenta del IRPF en concepto de rendimientos del trabajo. Es decir, el número total de personas a las que les retienes en su nómina en el periodo impositivo que se declare.

En la casilla 02- Suma de todas las bases que están sujetas a retención por el declarante en concepto de rendimiento del trabajo. Es decir, la suma de los totales devengados de las nóminas de los trabajadores a los que les practicas retención en sus nóminas en el periodo impositivo que se declare.

En la casilla 03- Importe total de las retenciones en concepto de rendimientos del trabajo. Es decir, la suma de todas las retenciones practicadas a tus trabajadores en las nóminas en el periodo impositivo que se declare.

En la casilla 04, 05 y 06 – Seria exactamente igual que las mismas definiciones de las casillas 01, 02 y 03, pero teniendo en cuenta que ahora son rendimiento en especie. Los rendimientos en especie se traducen en la utilización, consumo u obtención por los trabajadores (a cargo de la empresa) y para fines particulares de determinados bienes, derechos o servicios de forma gratuita o por precio inferior al normal de mercado.

Los diferentes tipos de retribución en especie que trataré en función de su fiscalidad son:

- Seguro de enfermedad y asistencia sanitaria.

- Seguro de accidente.

- Utilización de vehículo.

- Cursos de formación y gastos e inversiones para habituar a los empleados en la utilización de nuevas tecnologías de la información y de la comunicación.

- Utilización de vivienda.

- Vales guardería.

- Entrega de acciones.

- Rendimientos actividades económicas

Rendimientos de Actividades Económicas

En la casilla 07- Hay que poner el número total de profesionales o entidades en régimen de atribución de rentas a las que el declarante haya satisfecho retención en concepto de actividades económicas. Es decir, en nuestra contabilidad, tendremos facturas con retenciones de profesionales, tendremos que sumar todos los profesionales que nos han practicado una retención en la factura.

En la casilla 08- Suma de todas las contraprestaciones dinerarias sujetas a retención en concepto de actividades económicas. Es decir, sumaremos las bases imponibles de todas las facturas de profesionales que nos han practicado una retención en la factura.

En la casilla 09- Importe total de las retenciones en concepto de rendimiento de actividades económicas. Es decir, en esta casilla, pondremos el total de la suma de todas las retenciones practicadas en las facturas de los profesionales.

En la casilla 10, 11 y 12. Seria exactamente igual que las mismas definiciones de las casillas 07, 08 y 09, pero teniendo en cuenta que ahora son rendimientos en especie.

Premios por la participación en juegos, concursos, rifas o combinaciones aleatorias

Cuando el declarante ha entregado premios sujetos a retención durante el periodo declarado.

Hay que saber distinguir entre Premio en metálico, casilla 13, 14 y 15 (dinero, cheques) y Premios en especie, casilla 16, 17 y 18 (Coches, propiedades inmobiliarias…).

Ganancias patrimoniales derivadas de los aprovechamientos forestales de los vecinos en montes públicos

Se incluirán en este epígrafe los datos correspondientes a las percepciones satisfechas por el declarante como consecuencia de los aprovechamientos forestales en montes públicos y que constituyan para los perceptores ganancias patrimoniales.

Hay que saber distinguir entre ganancias dinerarias, casilla 19, 20 y 21, y ganancias en especie, casilla 22, 23 y 24.

Contraprestaciones por la cesión de derechos de imagen

Se incluirán en este epígrafe los datos correspondientes a los derechos de imagen, casilla 25, 26 y 27.

Total Liquidación

En la casilla 28- Se rellenará en esta casilla la suma de las retenciones e ingresos a cuenta de todos los epígrafes anteriores. Es decir, la suma de la casilla 03+06+09+12+15+18+21+24+27

En la práctica normalmente suele ser la suma de la casilla 03+09, porque el resto de las casillas suele ser cero.

En la casilla 29- Se rellenara esta casilla, exclusivamente en el caso de declaración complementaria. En ella se pone el resultado de la liquidación anteriormente presentada correspondiente al mismo año y periodo. Se rellena cuando se ha cometido un error en declaraciones anteriormente presentadas.

En la casilla 30- En esta casilla se pone el resultado de la diferencia entre la casilla 28 y 29. Este es el resultado final de la declaración.

INGRESO (4)

Una vez cumplimentado el modelo, el resultado del mismo puede ser a pagar, o negativo (negativo no quiere decir que nos devuelvan dinero, sino que no vamos a pagar nada).

En el caso de que el modelo sea a pagar, habrá que presentarlo en una entidad colaboradora. Teniendo que elegir en el modelo si lo pagaremos en efectivo, en ese caso lo podemos presentar en cualquier banco, aunque siempre aconsejamos que sea uno en el que tengamos cuenta, por si las moscas, o bien pagarlo mediante adeudo en cuenta, teniendo que reflejar en el modelo la cuenta corriente donde queremos que nos cobren y presentándolo en una oficina del banco en el que tengamos dicha cuenta.

Trasladaremos el importe de la casilla 30 a la clave I y marcaremos con una “X” a la forma de pago. Si se efectúa el ingreso mediante adeudo en cuenta, deberás rellenar los datos completos de la cuenta de adeudo (CCC). Es muy importante que el importe del ingreso deba coincidir con el que aparece en la casilla 30. La presentación de este impreso se realiza en la entidad bancaria que ha señalado como forma de pago.

NEGATIVA (5)

Hablamos de autoliquidación negativa, cuando el resultado de la casilla 30 es negativo, , y entonces habrá que marcar con una “X”, la casilla indicada para ello. La presentación en este caso se deberá hacer en la delegación de la Administración Tributaria que corresponda a tu domicilio fiscal, que es el que aparece en las etiquetas identificativas.

COMPLEMENTARIA (6)

Cuando se haya cometido algún error en una declaración ya presentada, debemos corregir dicho error, modificando el importe a través de unan autoliquidación complementaria, cuando el resultado de la complementaria sea por importe mayor al de la incorrectamente realizada.

En los modelos 111 complementarios se rellenarán las casillas por los importes correctos y se marcará la casilla que indica que el modelo es complementario, teniendo que especificarse el número de referencia del modelo al que está rectificando.

Se marca con una “X”, en la casilla indicada al efecto cuando esta autoliquidación sea complementaria de otra presentada anteriormente por el mismo concepto y correspondientes al mismo periodo y año. Se pondrá el número de justificante, que es un número de 13 dígitos que aparece en la numeración del código de barras de la autoliquidación anterior.

FIRMA (7)

Una vez rellenado el impreso, el modelo 111 debe ser firmado por el declarante.

Enlaces de interés